Découvrez les marques et les technologies de nos unités commerciales Henkel Adhesive Technologies et Henkel Consumer Brands.

10 août 2023 Düsseldorf / Allemagne

Henkel revoit ses prévisions de ventes et de bénéfices à la hausse pour 2023

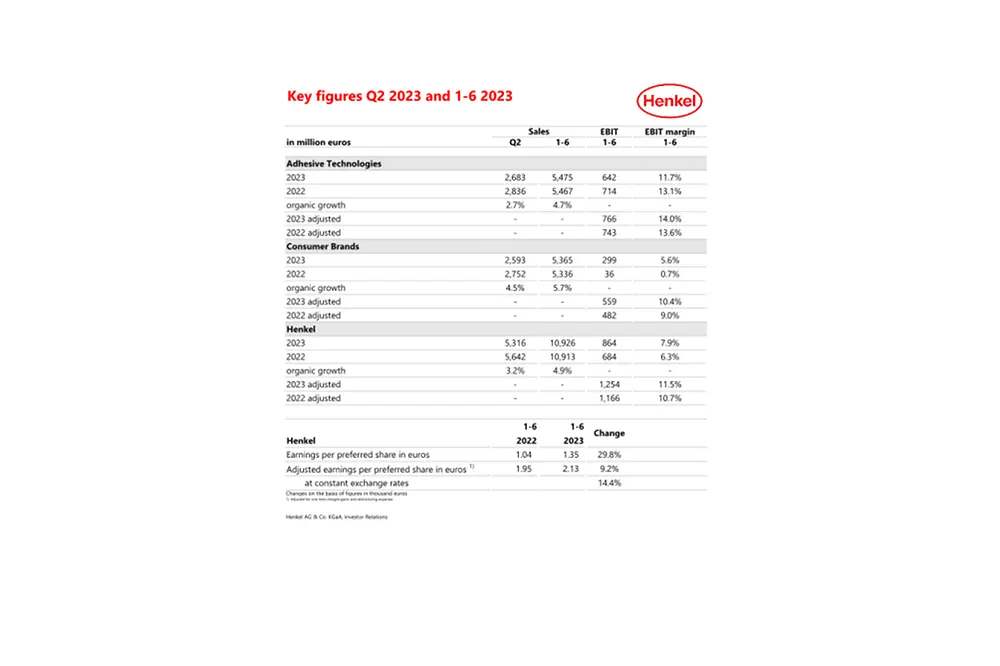

- Les ventes du groupe augmentent organiquement de 4,9 % au cours du premier semestre de l’année pour atteindre environ 10,9 milliards d’euros (0,1 % en valeur nominale) - croissance forte dans les deux activités

- Le bénéfice d’exploitation (EBIT)* augmente sensiblement pour atteindre 1 254 millions d’euros (+7,6 %)

- Marge EBIT* en forte hausse à 11,5 % (+80 points de base)

- Le bénéfice par action privilégiée (EPS)* passe à 2,13 euros, soit une croissance à deux chiffres de +14,4 % à taux de change constants

- La mise en œuvre du plan de croissance ciblée progresse de manière cohérente

- Des prévisions de ventes et de bénéfices revues à la hausse pour l’exercice 2023 :

- Croissance organique des ventes : de 2,5 à 4,5 %

- Rentabilité des ventes (marge EBIT)* : de 11,0 à 12,5 %

- Bénéfice par action privilégiée (EPS)* : augmentation de l’ordre de +5 à +20 % à taux de change constants

Henkel a réalisé une croissance significative de ses ventes et de ses bénéfices au cours du premier semestre 2023 dans un environnement économique toujours difficile.

« Nous avons enregistré une forte croissance au sein de nos deux activités. Dans le même temps, nous avons réussi à améliorer de manière significative nos bénéfices malgré les vents contraires persistants liés aux prix élevés des matières premières et de la logistique. Après les bonnes performances du premier semestre, nous sommes confiants pour le reste de l’année et nous avons sensiblement revu à la hausse nos prévisions annuelles de ventes et de bénéfices », a déclaré Carsten Knobel, Président du comité de direction de Henkel. « Nous avons également bien progressé dans la mise en œuvre de notre plan de croissance ciblée au cours du premier semestre. Au sein de l’activité Consumer Brands, l’intégration progresse plus rapidement que prévu. Dans le même temps, nous affinons constamment notre portefeuille en privilégiant les marques et les produits à forte marge et à forte croissance. Cela se reflète également dans les revenus de la branche. Au sein de l’activité Adhesive Technologies, la structure organisationnelle a été encore plus étroitement alignée sur nos clients afin de renforcer notre position de leader mondial et d’accroître encore la dynamique de croissance. En outre, nous faisons avancer d’importantes initiatives dans les domaines du développement durable et de la digitalisation afin de renforcer notre position concurrentielle », a expliqué Carsten Knobel.

Perspectives pour l’exercice 2023 revues à la hausse

Au niveau du groupe, Henkel prévoit désormais une croissance organique des ventes de 2,5 à 4,5 % pour l’exercice 2023 (précédemment : 1,0 à 3,0 %). Pour la branche Adhesive Technologies, Henkel prévoit une croissance de l’ordre de 2,0 à 4,0 % (précédemment : 1,0 à 3,0 %), et pour la branche Consumer Brands, de l’ordre de 3,0 à 5,0 % (précédemment : 1,0 à 3,0 %). Le rendement ajusté des ventes (marge EBIT) pour le Groupe devrait désormais se situer entre 11,0 et 12,5 % (précédemment : 10,0 à 12,0 %). Pour l’activité Adhesive Technologies, nous prévoyons un rendement ajusté des ventes de l’ordre de 13,5 à 15,0 % (précédemment : 13,0 à 15,0 %), et pour l’activité Consumer Brands de 9,5 à 11,0 % (précédemment : 7,5 à 9,5 %). Pour le développement des bénéfices ajustés par action préférentielle (EPS) à taux de change constant, Henkel s’attend désormais à une hausse de l’ordre de +5 à +20 % (précédemment : -10 à +10 %).

Évolution des ventes et des bénéfices au premier semestre 2023

Les ventes du groupe au premier semestre 2023, qui s’élèvent à 10 926 millions d’euros, ont dépassé de 0,1 % le niveau de l’exercice précédent (T2 : 5 316 milliards d’euros, -5,8 %). Cela correspond à une forte croissance organique des ventes de 4,9 % (T2 : 3,2 %). Les effets de change ont eu un impact négatif sur l’évolution des ventes de -2,5 % (T2 : -5,8 %). Les acquisitions et les désinvestissements ont réduit les ventes de -2,2 % (T2 : -3,2 %).

La croissance des ventes au cours du premier semestre a été tirée par les deux activités. La branche Adhesive Technologies a enregistré une forte croissance organique des ventes de 4,7 %, grâce aux secteurs Mobility & Electronics et Craftsmen, Construction & Professional. La branche Consumer Brands a enregistré une forte croissance organique des ventes de 5,7 %, sous l’impulsion des secteurs d’activité Laundry & Home Care et Hair.

Au cours du premier semestre, la croissance organique des ventes dans la région Europe a atteint 2,4 % (T2 : 0,8 %). Dans la région IMEA, les ventes ont augmenté organiquement de 25,7 % (T2 : 23,6 %). L’Amérique du Nord a enregistré une croissance organique des ventes de 3,8 % (T2 : 0,9 %). La région Amérique latine a enregistré une croissance organique des ventes de 13,2 % (T2 : 9,4 %). En revanche, la région Asie-Pacifique a enregistré une évolution organique négative de ses ventes de -2,7 % (T2 : -0,6 %), principalement en raison de la persistance d’un environnement de marché difficile en Chine.

Le bénéfice d’exploitation ajusté (EBIT ajusté) a augmenté de 7,6 % au cours du premier semestre pour atteindre 1 254 millions d’euros, contre 1 166 millions d’euros sur la même période au cours de l’exercice précédent. Cette augmentation a été soutenue par l’évolution des prix de vente, par les économies réalisées grâce à la création de la branche intégrée Consumer Brands et par les mesures d’optimisation du portefeuille.

Le rendement ajusté des ventes (marge EBIT ajustée) a augmenté de 80 points de base à 11,5 %.

Le bénéfice ajusté par action préférentielle a augmenté pour atteindre 2,13 euros au premier semestre 2023. À taux de change constants, cela représente une augmentation de 14,4 % par rapport à la même période au cours de l’exercice précédent.

Le fonds de roulement net a augmenté de 0,8 point de pourcentage pour atteindre 6,1 % des ventes (même période au cours de l’exercice précédent : 5,2 %).

Le flux de trésorerie disponible a atteint 749 millions d’euros et a ainsi largement dépassé le niveau du premier semestre 2022 (46 millions d’euros), en raison notamment de l’augmentation du flux de trésorerie provenant des activités d’exploitation au cours de l’exercice.

La position financière nette au 30 juin 2023 était de -1 311 millions d’euros (31 décembre 2022 : -1 267 millions d’euros).

Le 20 avril 2023, Henkel avait annoncé la signature d’un accord pour vendre ses activités commerciales en Russie à un consortium d’investisseurs financiers locaux. La société avait annoncé la cession de ses activités en Russie à la suite de l’attaque russe contre l’Ukraine l’année dernière. La transaction a été conclue et le prix de vente s’élève à 54 milliards de roubles (environ 600 millions d’euros).

Évolution des activités au premier semestre 2023

Les ventes de la branche Adhesive Technologies ont enregistré une évolution nominale stable de 0,1 % pour atteindre 5 475 millions d’euros au cours du premier semestre 2023 (T2 : 2 683 millions d’euros, -5,4 %). Sur le plan organique, les ventes ont augmenté de 4,7 % (T2 : 2,7 %). Cette évolution a été obtenue grâce à des augmentations de prix à deux chiffres, alors que les volumes sont restés inférieurs à ceux de l’exercice précédent en raison de la faiblesse de la demande sur certains marchés finaux importants. Le secteur Mobility & Electronics a enregistré une croissance organique des ventes à deux chiffres de 10,9 % (T2 : 9,2 %). Dans le secteur Packaging & Consumer Goods, l’évolution organique des ventes a été de -1,5 % (T2 : -3,7 %). Dans le secteur Craftsmen, Construction & Professional, les ventes ont augmenté organiquement de 4,9 % (T2 : 2,9 %). Le bénéfice d’exploitation ajusté a augmenté de 3,0 % pour atteindre 766 millions d’euros au premier semestre 2023, contre 743 millions d’euros sur la même période au cours de l’exercice précédent. Le rendement ajusté des ventes a atteint 14,0 %, contre 13,6 % sur la même période au cours de l’exercice précédent. Dans ces secteurs, les augmentations de prix ont eu un impact positif.

La branche Consumer Brands a réalisé des ventes de 5 365 millions d’euros au cours du premier semestre 2023 (T2 : 2 594 millions d’euros). Cela correspond à une évolution nominale de 0,6 % (T2 : -5,7 %). Sur le plan organique, les ventes ont augmenté de 5,7 %, grâce aux prix (T2 : 4,5 %). En revanche, les volumes ont diminué, notamment en raison des mesures d’optimisation du portefeuille en cours. Le secteur d’activité Laundry & Home Care a enregistré une très forte croissance organique des ventes de 5,3 % (T2 : 4,4 %). Le secteur Hair a enregistré une augmentation organique globale des ventes de 7,9 % au cours du premier semestre 2023 (T2 : 6,1 %). Les autres secteurs des biens de grande consommation ont enregistré une évolution stable des ventes au cours du premier semestre de l’année (0,0 %, T2 : -1,4 %). Le bénéfice d’exploitation ajusté s’est élevé à 559 millions d’euros, soit 15,9 % de plus que sur la même période au cours de l’exercice précédent. Cette augmentation a été soutenue par l’évolution des prix de vente, qui a permis de compenser les prix encore élevés des matières premières, par les économies réalisées grâce à l’intégration des activités de biens de grande consommation dans la nouvelle branche Consumer Brands, et par les mesures d’optimisation du portefeuille. Le rendement ajusté des ventes a augmenté de 10,4 %.

La mise en œuvre du plan de croissance ciblée progresse de manière cohérente

Au cours du premier semestre 2023, Henkel a continué à faire avancer de manière cohérente les priorités stratégiques de son plan de croissance ciblée et a réalisé des progrès satisfaisants dans tous les secteurs.

Au cours du premier semestre 2023, la fusion des anciennes activités Laundry & Home Care et Beauty Care au sein de la branche Consumer Brands a progressé plus rapidement que prévu. Henkel a ainsi réalisé des économies supplémentaires - au total, l’entreprise vise à réaliser des économies nettes (avant réinvestissements) d’au moins 400 millions d’euros d’ici fin 2026. Henkel a également recentré son portefeuille Consumer Brands. Depuis l’annonce de la fusion des activités grand public, des marques et des activités représentant des ventes totales d’environ 0,5 milliard d’euros ont été cédées ou arrêtées. Dans le même temps, Henkel a renforcé son portefeuille avec l’acquisition de la marque Laundry & Home Care Earthwise en Nouvelle-Zélande. L’intégration de l’activité Hair Professional de Shiseido en Asie-Pacifique, acquise par Henkel l’année dernière, est en bonne voie et l’activité présente une bonne performance.

Dans le cadre de la deuxième phase d’intégration, lancée au début de cette année et axée sur l’excellence de la chaîne d’approvisionnement, les premières mesures ont été mises en œuvre. Cela comprend, entre autres, la consolidation du réseau de production de l’activité européenne Hair & Body Care. En outre, le principe dit « 1-1-1 » a été introduit dans les premiers pays. Il s’agit de faire progresser l’intégration commerciale grâce à des processus logistiques optimisés, conformément au principe « One face to the customer ». Cela signifie : une seule commande, une seule livraison, une seule facture.

Dans la branche Adhesive Technologies, Henkel a mis en place une structure organisationnelle optimisée au cours du premier semestre 2023. Cela permet à Adhesive Technologies d’utiliser encore plus efficacement les économies d’échelle et les avantages liés aux compétences dans les trois secteurs suivants : Mobility & Electronics, Packaging & Consumer Goods, et Craftsmen, Construction & Professional, tout en garantissant une grande proximité avec les clients et les marchés.

Pour renforcer encore sa compétitivité, Henkel se concentre sur des innovations fortes dans des secteurs porteurs. Ceux-ci ont à nouveau contribué à la croissance des deux activités au premier semestre 2023. Au sein de la branche Adhesive Technologies, par exemple, les solutions innovantes de Henkel utilisées dans la production de véhicules électriques ont enregistré une augmentation organique des ventes d’environ 70 % au cours des six premiers mois de l’année par rapport à la même période au cours de l’exercice précédent. Au sein de la branche Consumer Brands, la marque Persil (Le Chat en France) a enregistré une croissance organique à deux chiffres de ses ventes, soutenue par un nouveau lancement avec une nouvelle technologie enzymatique unique qui a été déployée dans 30 pays.

Henkel a également réalisé de nouveaux progrès en matière de développement durable. Par exemple, en vue d’atteindre des opérations ayant une contribution positive pour le climat pour ses sites de production d’ici 2030, Henkel a converti dix sites supplémentaires à une production contribuant à la neutralité carbone au cours du premier semestre 2023. Henkel a également continué à mener d’importantes initiatives en matière de digitalisation. Dans ce domaine, l’intelligence artificielle joue un rôle de plus en plus important.

« Dans l’ensemble, nous sommes fiers des bons résultats obtenus au cours du premier semestre et des progrès satisfaisants réalisés dans la mise en œuvre de notre plan de croissance, malgré la persistance d’un environnement économique difficile », a déclaré Carsten Knobel. « Nous sommes très confiants dans notre capacité à façonner avec succès l’avenir de Henkel. Ensemble, nous formons une équipe motivée, fondée sur une culture d’entreprise forte et sur une stratégie de croissance claire. Avec la branche Adhesive Technologies, nous sommes leader mondial et offrons des solutions innovantes en nous concentrant sur des tendances porteuses, telles que la mobilité, la connectivité et le développement durable. Et avec la nouvelle entité Consumer Brands, nous avons établi les bases d’une nouvelle croissance rentable de nos activités dans le secteur des biens de grande consommation. »

* Ajusté pour tenir compte des dépenses et des revenus ponctuels, ainsi que des frais de restructuration.

Ce document contient des déclarations relatives au développement futur de l'activité, aux performances financières et à d'autres événements ou développements futurs pour Henkel qui peuvent constituer des déclarations prévisionnelles. Les déclarations relatives à l'avenir se caractérisent par l'utilisation de termes tels que « s'attendre à », « avoir l'intention de », « planifier », « anticiper », « croire », « estimer » et d'autres termes similaires. Ces déclarations sont basées sur les estimations et les hypothèses actuelles de la direction de Henkel AG & Co. KGaA. Ces déclarations ne doivent pas être interprétées comme garantissant de quelque manière que ce soit que ces attentes se révéleront exactes. Les performances futures et les résultats effectivement obtenus par Henkel AG & Co. KGaA et ses sociétés affiliées dépendent d'un certain nombre de risques et d'incertitudes et peuvent donc différer matériellement (à la fois positivement et négativement) des déclarations prévisionnelles. Beaucoup de ces facteurs sont hors du contrôle de Henkel et ne peuvent être estimés avec précision à l'avance, tels que l'environnement économique futur et les actions des concurrents et autres acteurs du marché. Henkel ne prévoit ni ne s'engage à mettre à jour les déclarations prévisionnelles.

Ce document comprend des indicateurs financiers supplémentaires qui ne sont pas clairement définis dans le cadre d'information financière applicable et qui sont ou peuvent être des mesures de performance alternatives. Ces indicateurs financiers supplémentaires ne doivent pas être considérés isolément ou comme des alternatives aux mesures de l'actif net et de la position financière de Henkel ou des résultats d'exploitation présentés conformément au cadre d'information financière applicable dans ses états financiers consolidés. D'autres entreprises qui rapportent ou décrivent des mesures de performance alternatives intitulées de manière similaire peuvent les calculer différemment.

Ce document a été publié à des fins d'information uniquement et n'est pas destiné à constituer un conseil en investissement ou une offre de vente, ou une sollicitation d'une offre d'achat, de titres.