Ontdek de merken en technologieën van onze business units Henkel Adhesive Technologies en Henkel Consumer Brands.

10 aug. 2023 Düsseldorf / Duitsland

Henkel verhoogt omzet- en winstverwachting voor 2023

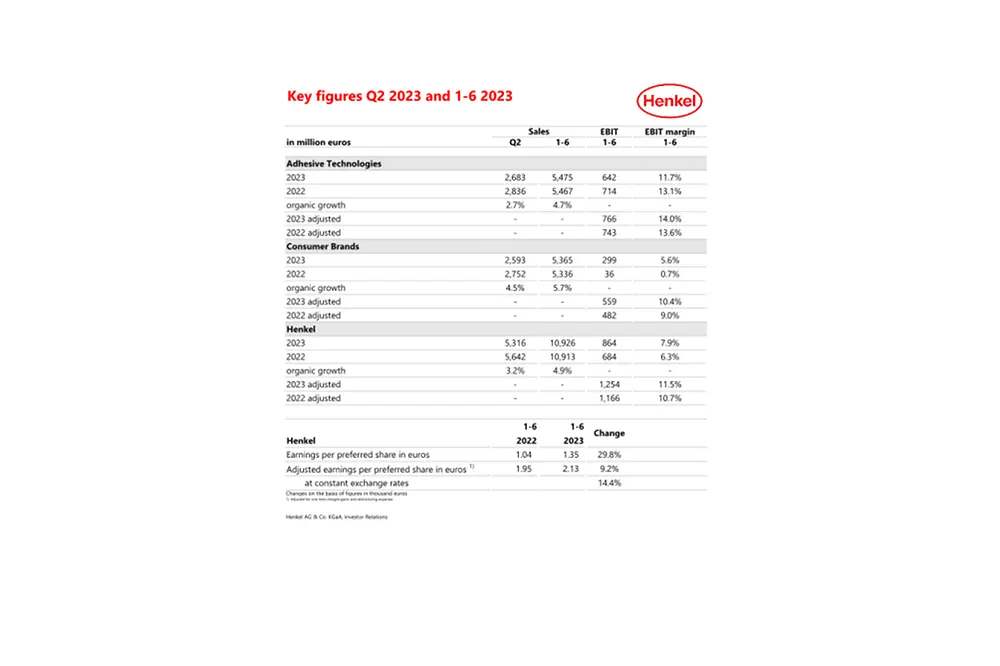

- De omzet van de Groep kent in de eerste helft van het jaar een organische groei van 4,9 procent tot circa 10,9 miljard euro (nominaal 0,1 procent) – bijzonder sterke groei in beide business units

- Bedrijfsresultaat (EBIT)* stijgt aanzienlijk tot 1.254 miljoen euro (+7,6 procent)

- EBIT-marge* stijgt sterk tot 11,5 procent (+80 basispunten)

- Winst per preferent aandeel (EPS)* stijgt tot 2,13 euro, tweecijferige groei van +14,4 procent bij constante wisselkoersen

- Implementatie van strategische groeiagenda consequent doorgezet

- Hogere omzet- en winstverwachting voor het boekjaar 2023:

- Organische omzetgroei: 2,5 tot 4,5 procent

- Rendement op omzet (EBIT-marge)*: 11,0 tot 12,5 procent

- Winst per preferent aandeel (EPS)*: stijging in het bereik van +5 tot +20 procent bij constante wisselkoersen

Henkel heeft zijn omzet en winst in de eerste helft van 2023 aanzienlijk verhoogd in een hardnekkig moeilijk economisch klimaat.

"We hebben in beide business units een bijzonder sterke groei gerealiseerd. Tegelijkertijd zijn we erin geslaagd onze winst aanzienlijk te verbeteren, ondanks de aanhoudende tegenslagen door de hoge prijzen voor materialen en logistiek. Na de sterke prestatie in de eerste helft van het jaar hebben we vertrouwen in de rest van het jaar en hebben we onze omzet- en winstverwachtingen voor het volledige jaar aanzienlijk verhoogd", aldus Carsten Knobel, CEO van Henkel.

"Ook hebben we in de eerste zes maanden van het jaar mooie vooruitgang geboekt in de implementatie van onze strategische groeiagenda. In de business unit Consumer Brands verloopt de integratie sneller dan gepland. Tegelijkertijd scherpen we ons portfolio consequent aan naar merken en producten met een hoge marge en groei. Dat wordt ook weerspiegeld in de winst van de business unit. In de business unit Adhesive Technologies hebben we de organisatiestructuur nog beter afgestemd op onze klanten om onze wereldwijde leiderspositie uit te breiden en het groeimomentum verder te verhogen. Daarnaast nemen we belangrijke initiatieven op het vlak van duurzaamheid en digitalisering om onze concurrentiepositie verder te verbeteren", legt Carsten Knobel uit.

Vooruitzichten voor boekjaar 2023 opwaarts bijgesteld

Op het niveau van de Groep verwacht Henkel nu een organische omzetgroei van 2,5 tot 4,5 procent in het boekjaar 2023 (voorheen: 1,0 tot 3,0 procent). Voor de business unit Adhesive Technologies ligt de groei naar verwachting binnen het bereik van 2,0 tot 4,0 procent (voorheen: 1,0 to 3,0 procent) en voor de business unit Consumer Brands tussen 3,0 en 5,0 procent (voorheen: 1,0 tot 3,0 procent). Het aangepaste rendement op omzet (EBIT-marge) op het niveau van de Groep ligt nu naar verwachting tussen 11,0 en 12,5 procent (voorheen: 10,0 tot 12,0 procent). Voor de business unit Adhesive Technologies ligt het aangepaste rendement op omzet naar verwachting binnen het bereik van 13,5 tot 15,0 procent (voorheen: 13,0 to 15,0 procent) en voor de business unit Consumer Brands tussen 9,5 en 11,0 procent (voorheen: 7,5 tot 9,5 procent). Voor de ontwikkeling van de aangepaste winst per preferent aandeel (EPS) bij constante wisselkoersen verwacht Henkel nu een stijging in een bereik van +5 tot +20 procent (voorheen: -10 tot +10 procent).

Omzet- en winstontwikkeling in de eerste helft van 2023

De omzet van de Groep van 10.926 miljoen euro in de eerste helft van 2023 lag 0,1 procent boven het niveau van het vorige jaar (Q2: 5.316 miljoen euro, -5,8 procent). Dat stemt overeen met een zeer sterke organische omzetgroei van 4,9 procent (Q2: 3,2 procent). Wisselkoerseffecten hadden een negatieve impact op de omzetontwikkeling van -2,5 procent (Q2: -5,8 procent). Overnames en desinvesteringen zorgden voor een daling van de omzet met -2,2 procent (Q2: -3,2 procent).

De omzetgroei in het eerste halfjaar was te danken aan beide business units. Adhesive Technologies liet een zeer sterke organische omzetgroei van 4,7 procent optekenen, die vooral was toe te schrijven aan de divisies Mobility & Electronics en Craftsmen, Construction & Professional. Consumer Brands behaalde een zeer sterke organische omzetgroei van 5,7 procent, vooral dankzij de divisies Laundry & Home Care en Hair.

In de eerste helft van het jaar bereikte de organische omzetgroei in Europa 2,4 procent (Q2: 0,8 procent). In de IMEA-regio steeg de omzet organisch met 25,7 procent (Q2: 23,6 procent). Noord-Amerika boekte een organische omzetgroei van 3,8 procent (Q2: 0,9 procent). Latijns-Amerika behaalde een organische omzetgroei van 13,2 procent (Q2: 9,4 procent). De regio Azië-Pacific liet daarentegen een negatieve organische omzetontwikkeling van -2,7 procent optekenen (Q2: -0,6 procent), voornamelijk als gevolg van de aanhoudend moeilijke marktomstandigheden in China.

Het aangepaste bedrijfsresultaat (aangepaste EBIT) steeg in de eerste helft van het jaar met 7,6 procent tot 1.254 miljoen euro, in vergelijking met 1.166 miljoen euro in dezelfde periode vorig jaar. Die stijging werd ondersteund door de ontwikkeling van verkoopprijzen, besparingen dankzij de oprichting van de geïntegreerde business unit Consumer Brands en maatregelen om het portfolio te optimaliseren.

Het aangepaste rendement op omzet (aangepaste EBIT-marge) steeg met 80 basispunten tot 11,5 procent.

De aangepaste winst per preferent aandeel steeg tot 2,13 euro in de eerste helft van 2023. Bij constante wisselkoersen is dat een stijging van 14,4 procent in vergelijking met dezelfde periode vorig jaar.

Het nettowerkkapitaal steeg met 0,8 procentpunt tot 6,1 procent van de omzet (dezelfde periode vorig jaar: 5,2 procent).

De vrije kasstroom steeg tot 749 miljoen euro, aanzienlijk boven het niveau van de eerste helft van 2022 (46 miljoen euro), in het bijzonder dankzij de hogere kasstroom uit bedrijfsactiviteiten in het boekjaar.

Per 30 juni 2023 bedroeg de netto financiële positie -1.311 miljoen euro (31 december 2022: -1.267 miljoen euro).

Op 20 april 2023 kondigde Henkel aan dat het een overeenkomst had ondertekend om zijn bedrijfsactiviteiten in Rusland te verkopen aan een consortium van lokale financiële investeerders. Na de aanval van Rusland op Oekraïne vorig jaar had het bedrijf aangekondigd zijn activiteiten in Rusland stop te zetten. De transactie is afgerond voor een verkoopprijs van 54 miljard roebel (circa 600 miljoen euro).

Ontwikkeling van de business units in de eerste helft van 2023

De omzet van de business unit Adhesive Technologies liet in de eerste helft van 2023 een stabiele nominale ontwikkeling optekenen van 0,1 procent tot 5.475 miljoen euro (Q2: 2.683 miljoen euro, -5,4 procent). Organisch steeg de omzet met 4,7 procent (Q2: 2,7 procent). Deze ontwikkeling werd bereikt door tweecijferige prijsverhogingen, terwijl de volumes door de beperkte vraag in bepaalde relevante eindmarkten onder het niveau van vorig jaar bleven. De divisie Mobility & Electronics realiseerde een tweecijferige organische omzetgroei van 10,9 procent (Q2: 9,2 procent). In de divisie Packaging & Consumer Goods was de organische omzetontwikkeling -1,5 procent (Q2: -3,7 procent). In de divisie Craftsmen, Construction & Professional steeg de omzet organisch met 4,9 procent (Q2: 2,9 procent). Het aangepaste bedrijfsresultaat steeg in de eerste helft van 2023 met 3,0 procent tot 766 miljoen euro, in vergelijking met 743 miljoen euro in dezelfde periode vorig jaar. Het aangepaste rendement op omzet steeg tot 14,0 procent in vergelijking met 13,6 procent in dezelfde periode vorig jaar. Hier hadden vooral prijsverhogingen een positieve impact.

De business unit Consumer Brands genereerde een omzet van 5.365 miljoen euro in de eerste zes maanden van 2023 (Q2: 2.594 miljoen euro). Dat stemt overeen met een nominale ontwikkeling van 0,6 procent (Q2: -5,7 procent). Organisch steeg de omzet met 5,7 procent, wat toe te schrijven was aan prijszetting (Q2: 4,5 procent). Wel daalden de volumes, deels ook vanwege de verdere implementatie van maatregelen om het portfolio te optimaliseren. Laundry & Home Care behaalde een zeer sterke organische omzetgroei van 5,3 procent (Q2: 4,4 procent). De divisie Hair realiseerde een globale organische omzetgroei van 7,9 procent in de eerste helft van 2023 (Q2: 6,1 procent). De omzetontwikkeling van de divisie Other Consumer Businesses in de eerste helft van het jaar was vlak (0,0 procent, Q2: -1,4 procent). Het aangepaste bedrijfsresultaat bedroeg 559 miljoen euro, 15,9 procent boven het niveau van dezelfde periode vorig jaar. Die stijging werd ondersteund door de ontwikkeling van verkoopprijzen om de nog steeds hoge directe materiaalkosten verder te compenseren, door besparingen uit de integratie van de consumptiegoederenactiviteiten in de nieuwe business unit Consumer Brands en door maatregelen om het portfolio te optimaliseren. Het aangepaste rendement op omzet steeg tot 10,4 procent.

Implementatie van de groeiagenda consequent doorgezet

In de eerste helft van 2023 bleef Henkel de strategische prioriteiten van zijn doelgerichte groeiagenda consequent verder implementeren en boekte het op alle gebieden mooie vooruitgang.

In de eerste helft van 2023 verliep de uitvoering van de fusie van de voormalige divisies Laundry & Home Care en Beauty Care in de business unit Consumer Brands sneller dan gepland. Daarbij realiseerde Henkel verdere besparingen – over het algemeen streeft het bedrijf naar een netto besparing (voor herinvesteringen) van ten minste 400 miljoen euro tegen eind 2026. Henkel heeft ook zijn Consumer Brands-portfolio gerichter gemaakt. Sinds de aankondiging van de fusie van de consumentenactiviteiten werden merken en activiteiten met een totale omzet van circa 0,5 miljard euro verkocht of stopgezet. Tegelijkertijd heeft Henkel zijn portfolio versterkt met de overname van Earthwise, een merk in het Laundry & Home Care-segment in Nieuw-Zeeland. De integratie van Shiseido’s Hair Professional-divisie in Azië-Pacific, die Henkel vorig jaar had overgenomen, verloopt volgens plan en de activiteiten presteren goed.

In het kader van de tweede fase van de integratie, die begin dit jaar van start is gegaan en die gericht is op een uitmuntende bevoorradingsketen, zijn er initiële maatregelen geïmplementeerd. Zo is onder andere het productienetwerk voor de Europese Hair and Body Care-divisie geconsolideerd. Daarnaast is in de eerste landen het zogenaamde 1-1-1-principe geïntroduceerd. Dat principe heeft betrekking op de verdere uitvoering van de commerciële integratie met geoptimaliseerde logistieke processen in lijn met het principe ‘één gezicht voor de klant’. Dat betekent: één bestelling, één levering, één factuur.

In de business unit Adhesive Technologies heeft Henkel in de eerste helft van 2023 een geoptimaliseerde organisatiestructuur ingevoerd. Daardoor kan de business unit nog efficiënter gebruikmaken van schaal- en competentievoordelen in de drie divisies Mobility & Electronics, Packaging & Consumer Goods en Craftsmen, Construction & Professional, en tegelijkertijd een nauw contact met klanten en markten garanderen.

Om zijn concurrentiepositie verder te versterken, legt Henkel zich toe op sterke innovaties in aantrekkelijke activiteitengebieden. Die hebben in de eerste helft van 2023 opnieuw bijgedragen aan de groei in beide business units. In Adhesive Technologies registreerden Henkels innovatieve oplossingen bij de productie van elektrische wagens bijvoorbeeld een organische omzetstijging van circa 70 procent in de eerste zes maanden van het jaar in vergelijking met dezelfde periode vorig jaar. In de business unit Consumer Brands behaalde het merk Persil een tweecijferige organische omzetgroei, die ondersteund werd door de herlancering van een nieuwe unieke enzymtechnologie in 30 landen.

Ook heeft Henkel verdere vooruitgang geboekt op het vlak van duurzaamheid. In het kader van zijn doelstelling om tegen 2030 voor zijn productievestigingen een klimaatpositieve koolstofvoetafdruk te bereiken, heeft Henkel in de eerste helft van 2023 bijvoorbeeld tien extra sites omgevormd tot een koolstofneutrale productie. Henkel is ook belangrijke initiatieven blijven implementeren op het vlak van digitalisering. Daar speelt het gebruik van artificiële intelligentie een steeds belangrijkere rol.

"Over het algemeen zijn we trots op de geslaagde bedrijfsprestaties in de eerste helft van het jaar en de goede vooruitgang die we hebben geboekt bij de uitvoering van onze strategische agenda – en dat ondanks de hardnekkig moeilijke economische omstandigheden", aldus Carsten Knobel. "We hebben het grootste vertrouwen dat we voor Henkel een geslaagde toekomst kunnen uitbouwen. Samen, als een sterk gemotiveerd team, met een sterke bedrijfscultuur en een duidelijke groeistrategie. In de business unit Adhesive Technologies zijn we wereldleider en bieden we innovatieve oplossingen met een duidelijke focus op toekomstige trends zoals mobiliteit, connectiviteit en duurzaamheid. En met de nieuwe business unit Consumer Brands hebben we de basis gelegd voor verdere winstgevende groei in onze consumentenactiviteiten."

* Aangepast voor eenmalige kosten en inkomsten, en voor herstructureringskosten.

Dit document bevat verklaringen die verwijzen naar toekomstige bedrijfsontwikkeling, financiële prestaties en andere gebeurtenissen of ontwikkelingen die in de toekomst van belang zijn voor Henkel en die toekomstgerichte verklaringen kunnen vormen. Toekomstgerichte verklaringen worden gekenmerkt door het gebruik van woorden als verwachten, plannen, anticiperen, geloven, schatten en soortgelijke termen. Dergelijke verklaringen zijn gebaseerd op huidige schattingen en veronderstellingen van het management van Henkel AG & Co. KGaA. Deze verklaringen mogen niet worden opgevat als een garantie dat ze juist zullen blijken. De toekomstige prestaties en resultaten van Henkel AG & Co. KGaA en zijn dochterondernemingen zijn afhankelijk van een aantal risico's en onzekerheden en kunnen daarom wezenlijk verschillen (zowel in positieve als in negatieve zin) van toekomstgerichte verklaringen. Vele van deze factoren liggen buiten Henkels controle en kunnen niet vooraf nauwkeurig worden ingeschat, zoals de toekomstige economische omgeving en de acties van concurrenten en andere betrokkenen op de markt. Henkel plant noch verbindt zich ertoe om toekomstgerichte verklaringen bij te werken.

Dit document bevat aanvullende financiële indicatoren die niet duidelijk gedefinieerd zijn in het toepasselijke financiële rapporteringskader en die alternatieve prestatiemaatstaven zijn of kunnen zijn. Deze aanvullende financiële indicatoren mogen niet afzonderlijk of als alternatief worden beschouwd voor de maatstaven van Henkels nettoactiva en financiële positie of bedrijfsresultaten zoals gepresenteerd in overeenstemming met het toepasselijke financiële rapporteringskader in zijn Geconsolideerde Jaarrekening. Andere bedrijven die vergelijkbare alternatieve prestatiemaatstaven rapporteren of beschrijven, kunnen deze anders berekenen.

Dit document is uitsluitend bedoeld voor informatieve doeleinden en is niet bedoeld als beleggingsadvies of een aanbod om effecten te verkopen of een verzoek om effecten te kopen.